Article écrit par François Nogaret

Poursuivant les travaux de décryptage de la loi du 9 décembre 2016, dite Sapin 2, une des questions ressortant de façon permanente de la part de ceux qui sont soumis au texte, concerne le 5ème de son article 17, c’est-à-dire le pilier dit des contrôles comptables, dont la rédaction provoque de nombreuses interrogations.

Pour en comprendre les raisons, il suffit d’en reprendre les termes :

« Des procédures de contrôles comptables, internes ou externes, destinées à s’assurer que les livres, registres et comptes, ne sont pas utilisés pour masquer des faits de corruption ou de trafic d’influence. Ces contrôles peuvent être réalisés soit par les services de contrôle comptable, et financiers propres à la société, soit en ayant recours à un auditeur externe à l’occasion des audits de certification des comptes prévus à l’art. L 823-9 du code de commerce ; »

La seule lecture de cet article amène immédiatement, entre autres, les questions suivantes :

- Est-ce que le mandat du commissaire aux comptes intègre de fait la responsabilité ou la charge de ces travaux ?

- La loi exige-t-elle de mettre en place des outils de détection de faits de corruption ou de trafic d’influence ?

- Les contrôles dont il s’agit ont-ils trait exclusivement à la matière comptable ?

- Qu’attend l’AFA de cette obligation, logée au milieu des sept autres ?

Ces 4 questions fréquemment exprimées démontrent que la rédaction du texte mérite quelques explications, ou est, à tout le moins, moins précise que d’autres piliers de ce même article 17.

Pour répondre de façon précise à ces interrogations, il aura fallu réunir un peu de bon sens, différentes sources d’information, et évidemment les recommandations et les rapports de contrôles de l’Agence Française d’Anticorruption (AFA) . Quelques mois après la promulgation du texte, il est aujourd’hui possible d’y apporter une réponse sinon parfaite, au moins acceptable et intelligible.

Sapin 2, les contrôles comptables et le commissariat aux comptes

La Compagnie nationale des commissaires aux comptes dans son communiqué du 25 janvier 2018 a précisé que :

« Lesdits contrôles ne sont prévus ni dans les normes d’exercice professionnel du commissaire aux comptes ni dans sa mission de certifications des comptes. Cependant, le commissaire aux comptes a la possibilité de se voir confier, par la société cliente, une intervention comptable dans le cadre des SACC [Services autres que le commissariat aux comptes] à condition que lesdits services ne correspondent pas à des exercices interdits ou ne mettent pas en danger son indépendance. Enfin, la CNCC établit une liste non exhaustive des prestations pouvant être demandées par le dirigeant de la société cliente à son commissaire aux comptes, dans le cadre d’un SACC, s’agissant de la mise en conformité de l’entité au regard de l’article 17 II de la loi Sapin 2. »

Ce communiqué permet donc d’affirmer que le commissaire aux comptes peut assister son client à ce titre, à la condition qu’il ne se trouve pas dans une des situations interdites ou d’incompatibilité prévue par la Compagnie, et en tout état de cause, les prestations à ce titre ne font pas partie intégrante de son mandat de certification.

Réponse précise et univoque sur ce volet, donc.

Une application raisonnée de ces contrôles comptables

Pour le reste, c’est-à-dire les 3 autres questions posées, ou pour ce qui concerne l’économie générale de ces fameux contrôles comptables, tout a finalement trait à une lecture logique du texte.

L’idée du législateur, et celle de l’AFA que l’on peut aujourd’hui déterminer est la suivante : puisque dans un dispositif anti-corruption à la française tout procède de la cartographie des risques de corruption, alors l’entreprise doit faire en sorte que chacun des risques identifiés dans cette cartographie, soit encadré par des procédures en général et des contrôles de 1er et de 2ème niveau en particulier, dès l’instant, bien sûr, où la chose est faisable.

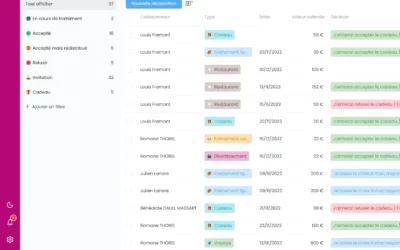

Cela signifie en fait que le qualificatif « comptable » de ces contrôles est un peu insuffisant : les contrôles dont il est fait état peuvent être comptables, mais ils concernent de fait toutes les procédures de contrôle interne permettant d’encadrer des opérations pouvant abriter des opérations de corruption : mécénat, cadeaux, invitations…

Par ailleurs, quand il est question de contrôles de 1er et de 2ème niveau, cela signifie que d’une part les procédures doivent prévoir qu’une opération réputée risquée doit faire l’objet d’un contrôle (1er niveau), et que le contrôle doit lui-même être revu (2ème niveau).

Vont alors se poser les questions suivantes : en l’absence de cartographie des risques de corruption, que faire ? Et en l’absence de contrôle, ou de contrôle existant mais non formalisé, que faire également ?

Les réponses à apporter à ces questions sont également relativement simples à appréhender, et peuvent être plus difficiles à mettre en œuvre.

En l’absence de cartographie des risques de corruption, l’AFA suggère que soient mises sous contrôle de procédures les opérations économiques, qui assez naturellement, sont de nature à dissimuler des faits de corruption, et au premier chef, invitations, cadeaux, recours à des intermédiaires, mécénat. Question de bon sens encore une fois, mais il est parfois difficile, ou assez long à tout le moins, de mettre en œuvre ce type de contrôles.

En l’absence de tels contrôles, il va de soi que l’entreprise devra démontrer qu’elle est en train d’en créer, et dans l’hypothèse où ceux-ci existeraient, mais ne seraient pas décrits par écrit, alors l’entreprise devrait en faire une règle écrite, une procédure, connue de tous.

Si l’on pousse la logique recherchée jusqu’au bout, cela signifie que face à un risque de corruption identifié, qu’il émane de la cartographie des risques ad hoc ou pas, l’entreprise devra être en mesure de démontrer, en cas de contrôle, qu’elle a bien prévu des contrôles formalisés, de 1er et de 2èmeniveaux, qui démontrent que le risque est bien sous contrôle.

Et comme il est vraisemblable, du moins à ce jour, que peu d’organisations soient à même de mettre en évidence de façon systématique une telle rigueur, mais aussi parce que c’est de nature à démontrer que les opérations sont maîtrisées au sein d’une entreprise, l’AFA opère un examen au-delà de ce seul sujet des contrôles comptables. Il s’agit d’un examen minutieux du contrôle interne de l’entité contrôlée, dans ses éléments fondamentaux : séparation des tâches, délégations de pouvoir et de signature, traçabilité des données, contrôle étendu des opérations manuelles…

Encore une fois, l’AFA ne traite pas cette question à travers le seul prisme d’un formalisme forcené, mais plutôt sous l’angle d’une maîtrise du fond, révélé par la forme. C’est simple à exprimer, mais parfois très difficile à mettre en œuvre : ce mouvement impose aux entreprises visées par le texte un effort important de réflexion et de structuration.

Ecrit par François Nogaret